Bieżący komentarz rynkowy 124/2016

Jaki będzie rok 2016? W skrócie: powinien być słabszy od 2015 na światowych rynkach, z uwagi na wzrost niepewności i jest zupełnie nie do przewidzenia dla rynku krajowego.

Po horyzontalnym trendzie w jakim poruszał się indeks WIG w 2014 roku, rok 2015 okazał się dużym negatywnym zaskoczeniem dla inwestorów i zakończył się -9,6% spadkiem notowań. Sytuacja w 2015 była wyjątkowo niestabilna. Oprócz wpływu sytuacji na rynkach światowych opisanych w dalszej części komentarza, znacząco wzrosło ryzyko polityczne, które najbardziej dotknęło indeks blue chips, wyceniając go na -20% r/r. Większość sektorów obecnych w indeksie znajduje się pod presją związaną z polityką polskiego rządu zarówno starego, jak i nowego. Energetyka taniała przez pomysł ratowania państwowych kopalń przez koncerny, sektor bankowy przez podatek bankowy i pomysł preferencyjnego przewalutowania kredytów walutowych, co więcej wpływ na spadki WIG20 miały również pomysły repolonizacji banków przez PZU, podatek od powierzchni handlowej, czy niepewne zwolnienie KGHM z podatku miedziowego. Do tych zagrożeń należałoby dodać ostatnie pomysły konsolidacji Lotosu, PGNiG i PKN Orlen we wszystkich możliwych konfiguracjach. Istnieje również realne ryzyko dalszej likwidacji OFE, co również osłabi rynek akcyjny. Niestety, większość z zagrożeń ciążyć będzie w dalszym ciągu w 2016 roku i będzie wpływać na dużą niepewność na polskim rynku.

Warto jednak zauważyć, iż niektóre zagrożenia zostały już zdyskontowane przez rynek, a każda pozytywna informacja może być impulsem do dynamicznych wzrostów poszczególnych spółek. Co ciekawe, jeżeli porównać wyniki indeksu WIG20 z MSCI EM można zauważyć, iż tak duża przecena nie była czymś nienaturalnym dla emerging markets (indeks MSCI również spadał). Być może zbyt negatywne nastawienie na 2016 rok nie jest do końca wskazane? Obecne P/E indeksu WIG to ok. 13,7x, taki wynik trudno jest interpretować, ale na pewno można powiedzieć, że jest to wartość w zupełności normalna i nie sugeruje zbytniego przewartościowania indeksu (dalsze spadki), ale z drugiej strony nie jest to też impuls do wzrostów. Do nielicznych pozytywnych aspektów dodać należy również słabą złotówkę. Spadek kursów poprawia sytuacje konkurencyjną eksporterów (tak jak i niższe ceny surowców) i zachęca ich do zwiększania produkcji, sprzedaży, a co za tym idzie zatrudnienia.

Źródło: opracowanie własne na podstawie danych stooq.pl

Przechodząc do skali globalnej, wydarzenia i problemy z jakimi zmagać się będą światowe rynki w 2016 roku mają w głównej mierze krótkoterminowy wydźwięk negatywny, który niesie ze sobą duży ładunek niepewności. Główne problemy z jakimi zmagać się będą światowe rynki w 2016 roku to:

- spadające ceny surowców (w szczególności ropa naftowa),

- spowolnienie w Chinach,

- polityka monetarna i wybory prezydenckie w USA

W krótkim terminie niskie ceny surowców to fala bankructw przedsiębiorstw związanych z wydobywaniem surowców. Implikuje to wzrost bezrobocia w gospodarce, a także pośrednio spadki na rynkach finansowych (słabsze wyniki spółek wydobywczych, które w wielu krajach stanowią rdzeń eksportowy). Z drugiej strony, w dłuższym horyzoncie niższe ceny prowadzą do wzrostu konsumpcji i oszczędności w gospodarce, spowodowanych większą ilością wolnych środków na kontach podmiotów i jednostek (mniejsze wydatki na paliwo itp.). Dodatkowo niskie ceny surowców to niska inflacja i stopy procentowe, co pośrednio wpływa wzrosty na rynkach finansowych.

Najczęściej komentowana jest sytuacja na rynku ropy, która z jednej strony wskazuje na prawdopodobne wzrosty cen (wzrost bankructw firm wydobywających ropę w USA, problemy z budżetami krajów opartych na eksporcie surowca). Cenom ropy nie sprzyja również mocny dolar. Z drugiej strony ostatnie wydarzenia na Bliskim Wschodzie – napięcia pomiędzy Iranem, a Arabią Saudyjską sugerują, iż OPEC będzie kontynuować wojnę cenową. Kraje należące do tej organizacji sprzedają tanio, by wyeliminować z rynku ropę amerykańską, droższą w wydobyciu i tym samym utrzymywać swój udział rynkowy, który jest trudniej odbudować, niż podnieść ceny.

Niższe ceny pozostałych surowców to przede wszystkim efekt spowolnienia gospodarczego w Chinach, implikującego niższy popyt. Kraj ten odpowiada m.in. za 50% popytu na cynk, 51% miedzi, 53% niklu i 56% aluminium. Chiny to kolejna wielka niewiadoma w 2016. Obecne zadłużenie kraju to już 240% PKB, co może sugerować, przy założeniu pogłębienia spowolnienia ryzyko niewypłacalności. Co ciekawe słabszą koniunkturę prognozował spadający na początku 2015 Caixin Manufacturing PMI, który wyprzedził spadki Indeksu Shanghai Composite (wykres poniżej).

Należy jednak pamiętać, iż pomimo wszystkich zagrożeń i wyraźnego spowolnienia, konsensus na wzrost PKB Chin w 2016 roku, w dalszym ciągu jest wysoki i wynosi +6%. Wyższe prognozy mają tylko Indie, Turkmenistan i Bangladesz. Zgodnie z raportem Boston Consulting Group konsumpcja Chińczyka urodzonego w 2009 r. była 38 razy wyższa niż tego, który przyszedł na świat w 1960 r. Tak duży wzrost konsumpcji wewnętrznej jest efektem stabilnego wzrostu płac oraz PKB per capita co spowodowało powiększenie chińskiej klasy średniej. Chiny nadal posiadają ogromny potencjał: pomimo wzrostu przedsiębiorczości i edukacji, poziom produktywności jest w dalszym ciągu bardzo niski. Stopa oszczędności wynosi aż 50% PKB. Planowane zmiany w kierunku gospodarki rynkowej spowodują uwolnienie nowych możliwości wzrostu. Kurs na innowacje, wysokie technologie i jakość jest właściwy. To w tym obszarze będzie następować najbardziej dynamiczny rozwój, ale także tworzyć się będzie najsilniejsza konkurencja.

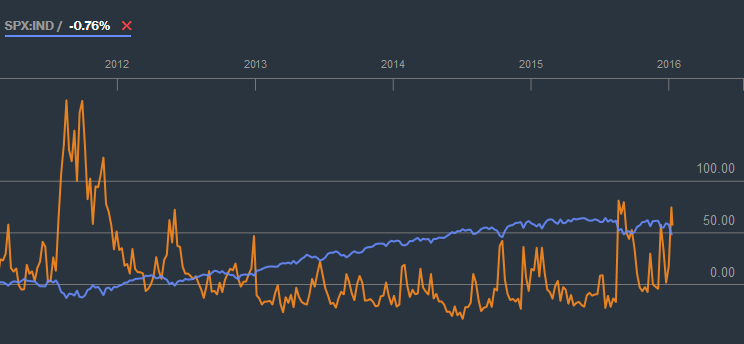

Wykres: Indeks Shanghai Composite na tle Caixin Manufacturing PMI.

Źródło: opracowanie własne na podstawie danych stooq.com.

Kolejnym czynnikiem niepewności rynkowej w nowym roku są Stany Zjednoczone. Po lekko negatywnym ubiegłym roku, w którym S&P500 spadł o ok. 0,7% r/r, bieżący zapowiada się równie ciekawie. W szczególności jest to rok wyborów prezydenckich, które są właściwie łatwe do przewidzenia (zwycięstwo Clinton), jednak z całą pewnością nie należy lekceważyć kampanii, w czasie której wiele rzeczy może wpływać na sytuację rynkową. W 2016 do negatywnych prognostyków wyprzedzających ewentualny spadek indeksów zaliczyć można: wzrost współczynnika niewypłacalności w USA, głównie w branży związanej z energetyką i surowcami (pochodna niskich cen surowców), a także wysoki indeks dolarowy, z perspektywami na dalsze wzrosty w wyniku podwyższania stóp przez FED. Ostatnie dwa odczyty US ISM PMI były poniżej 50 pkt. (taka sytuacja zdarzyła się ostatni raz przed kryzysowym 2008 rokiem).

Jak pokazuje poniższy wykres okresy wysokiej zmienności indeksu VIX (indeks zmienności, „strachu”) towarzyszą z reguły krótkoterminowym spadkom S&P500. Obecnie rynek amerykański cechuje się podwyższoną zmiennością.

Z drugiej strony przy analizie niepokojąco rosnących high yieldów obligacji zaobserwować można znaczącą różnice pomiędzy rentownościami obligacji spółek związanych z energią (czyli głównie ropa naftową), a firm innych sektorów. Rentowności których również rosną ale nie tak dramatycznie i jest to prawdopodobnie w jakimś stopniu pochodna problemów przedsiębiorstw związanych z ropą naftową (kontrahenci, dostawcy itp.). Co więcej, sytuacja konsumentów w USA poprawia się. Zmniejszająca się różnica między obecną wielkością mocy produkcyjnych i produkcji jest wciąż na tyle duża, że prawdopodobne zwiększenie wydatków nie spowoduje inflacji i doprowadzi do zrównoważonego wzrostu w amerykańskiej gospodarce.

Indeks VIX w porównaniu z notowaniami S&P500 [kolor żółty – VIX, kolor niebieski SPX)

Źródło: Bloomberg

Korzystnie na początku 2016 roku zapatrywać się można na sytuację w Europie. Indeks Manufacturing PMI Strefy Euro wzrósł w grudniu do 53.2 pkt sygnalizując oznaki ożywienia. Wskaźnik był powyżej 50 pkt w całym 2015 roku, co w pewnym stopniu potwierdzają wzrosty na największych europejskich rynkach: DAX +9,5% r/r, CAC +8,5% r/r. Rozpoczęty przez ECB w październiku 2014 program skupu przynosi więc efekty, głównie pozytywne (wzrost akcji kredytowej). Program kontynuowany będzie do marca 2017 roku, EBC zobowiązało się wydawać 60 mld EUR miesięcznie na zakup rządowych obligacji.

Do zagrożeń dla rynków europejskich można natomiast zaliczyć widmo Brexit-u (referendum w czerwcu 2016), korzystny wynik jest raczej mało prawdopodobny jednak może „zachwiać” rynkami w okresie poprzedzającym (publikacja sondaży). W mniejszym stopniu wpływ będzie miał również problem uchodźców, należy jednak pamiętać, iż w sumie ok. 1,5 mln przybyłych w latach 2014-2015 uchodźców to tylko 0,3% populacji UE, czyli problem, zwłaszcza gospodarczo, jest bardziej marginalny, niż wynikałoby to z przekazu medialnego.

Podsumowując sytuację na światowych rynkach 2016 roku cechować będzie spora niepewność. Pomimo wszystkich zagrożeń nie należy spodziewać się globalnego kryzysu, jak w 2008 roku, a w przypadku materializacji większości ryzyk - korekty indeksów o kolejne 10-15%. Jeżeli chodzi o Polskę, należy sobie odpowiedzieć na pytanie czy wszystkie negatywne czynniki wpływające na akcje zostały ujęte już w wycenach i czym inwestorzy mogą zostać zaskoczeni w nadchodzącym roku.

Przy nadal słabych rentownościach obligacji i ryzykownych akcjach, ciekawym wyjściem mogłyby być inwestycje alternatywne, fundusze na nich bazujące będą się pojawiać w bieżącym roku. Ta grupa funduszy wypadła korzystnie w 2015 roku, w roku bieżącym ta tendencja powinna się utrzymać. Dodajmy, że w ofercie EQUES Investment TFI już od kilku lat inwestycje alternatywne są silnie reprezentowane m.in. sekurytyzacyjny EQUES DEBITUM FIZ NFS(7,4% wzrostu w ostatnich 12 miesiącach), EQUES DEBITUM 2 FIZ NFS (8,5%), czy nowo otwarty EQUES FOTOVOLTAICA FIZ.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 124_2016_01_15 |