Bieżący komentarz rynkowy 106/2015

Ostatni tydzień maja nie był udanym okresem dla światowych rynków akcji. Giełda warszawska poddała się powyborczej korekcie, rynki strefy euro zmagają się z nierozwiązanym problemem greckiego zadłużenia, a w USA wciąż nie zachwycają dane makroekonomiczne. Czy w takim otoczeniu można oczekiwać szybkiego zakończenia korekty?

Od kiedy opadła euforia po rozpoczęciu programu skupu aktywów przez Europejski Bank Centralny (ECB), światowe rynki akcji muszą zmagać się z szeregiem czynników, które wpływają negatywnie na sentyment inwestorów. Wśród nich wymienić można chociażby słaby sezon wyników spółek za oceanem, słabe dane makroekonomiczne napływające z USA (z ujemną dynamiką PKB w I kwartale włącznie), największe od 2009 roku spowolnienie chińskiej gospodarki, czy też widmo bankructwa Grecji. W Polsce inwestorzy otrzymali dodatkowy „bonus" w postaci wyborów prezydenckich, których wynik znacząco pogorszył postrzeganie sektora bankowego, czyli największego giełdowego sektora z udziałem w indeksie WIG wynoszącym prawie 30%.

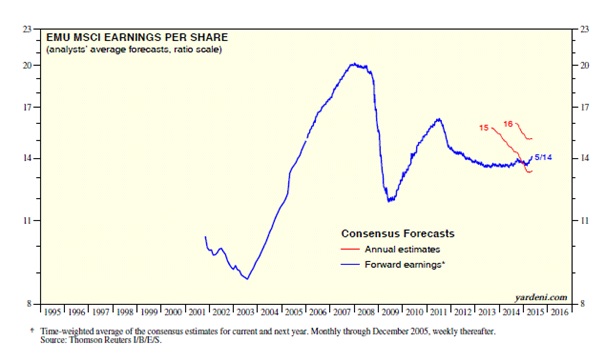

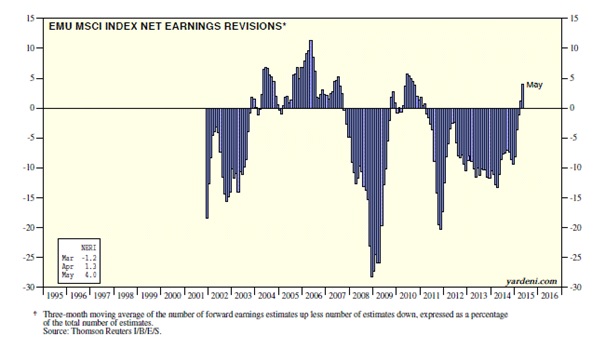

Z drugiej strony wyraźnie poprawia się otoczenie makroekonomiczne w strefie euro, a ECB będzie każdego miesiąca zasilać rynki kwotą 80 mld EUR co najmniej do września 2016 roku. Poprawa otoczenia makroekonomicznego w strefie euro staje się coraz bardziej widoczna w wynikach oraz prognozach zysków europejskich firm. Konsensus prognoz analityków dla spółek skupionych w indeksie MSCI obejmującym akcje ze strefy euro przestał spadać, a w ostatnim czasie zaznaczyła się wręcz wyraźna tendencja wzrostowa (wykres 1). Indeks opisujący relację pozytywnych i negatywnych rewizji prognoz wyników spółek osiągnął w kwietniu pierwszą dodatnią wartość po 48-miesięcznej serii negatywnych odczytów, a w maju zanotował wzrost do 5-cio letniego maksimum (wykres 2). Poprawa w tym obszarze jest widoczna praktycznie we wszystkich największych krajach strefy euro, na razie z wyjątkiem Włoch. Osłabienie euro, do jakiego doszło na przestrzeni ostatniego roku, wyraźnie przynosi efekt w postaci poprawy sytuacji gospodarczej w strefie euro oraz poprawy wyników europejskich firm.

Wykres 1: Zmiana konsensusu prognoz eps dla spółek wchodzących w skład indeksu EMU MSCI (strefa euro). Źródło: blog.yardeni.com, Thomson Reuters I/B/E/S.

Wykres 2: Rewizje netto prognoz zysków spółek wchodzących w skład indeksu EMU MSCI (strefa euro). Źródło: blog.yardeni.com, Thomson Reuters I/B/E/S.

Biorąc pod uwagę poprawę sytuacji w skali makro i mikro, a także pozytywne otoczenie płynnościowe, można w zasadzie powiedzieć, że akcje w Europie powinny rosnąć, a przeszkadzają w tym jedynie obawy związane z Grecją. Dotyczy to również akcji notowanych na giełdzie warszawskiej, w przypadku których dodatkowym i niestety bardzo negatywnym czynnikiem są obawy związane z sektorem bankowym. Prawdopodobieństwo kontynuacji pozytywnych trendów w strefie euro wydaje się spore, o ile nie wydarzy się coś niespodziewanego. Takim potencjalnym czynnikiem ryzyka jest ewentualne bankructwo Grecji, jednak z drugiej strony Europa jest na to znacznie lepiej przygotowana niż w 2011 roku. Jaki scenariusz czeka zatem światowe rynki akcji w najbliższym czasie? Ewentualne bankructwo Grecji może być czynnikiem, które krótkoterminowo pogorszy sentyment i pogłębi spadkową korektę, jednak wydaje się, że przecena nie będzie trwała długo, a inwestorzy powinni raczej szukać okazji do kupna przecenionych akcji. Dotyczy to zwłaszcza strefy euro, gdzie wyniki spółek powinny się poprawiać w kolejnych kwartałach. Podobne wnioski można by wyciągnąć w stosunku do giełdy warszawskiej, jednak prawdopodobnie będzie nad nią ciążyć sektor bankowy. Powrót wzrostów na GPW jest oczywiście możliwy i nawet dość prawdopodobny, ale będą one raczej mocno selektywne z wyraźną przewagą sektora małych i średnich spółek.

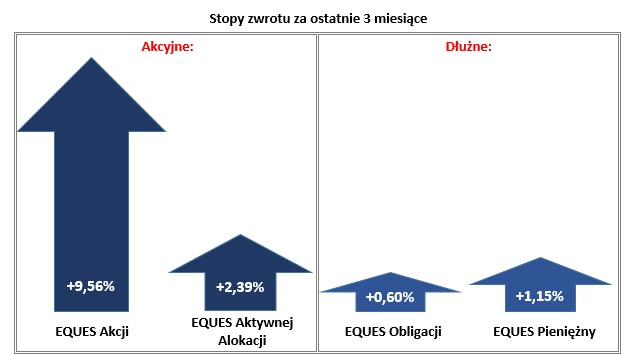

Stopy zwrotu subfunduszy EQUES SFIO w okresie od 27.02.2015 do 29.05.2015. Źródło: Obliczenia własne EQUES Investment TFI SA

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 106_2015_06_16 |