Bieżący komentarz rynkowy 143/2016

Ubiegłotygodniowa decyzja FED o pozostawieniu stóp procentowych bez zmian okazała się zgodna z oczekiwaniami. Pomimo to pierwsza reakcja rynku była taka, jakby inwestorom na całym świecie wielki kamień spadł właśnie z serca. Niestety paliwo do wzrostów szybko się wyczerpało, a banki centralne wydają się mieć coraz mniej argumentów w zderzeniu z ekonomiczną rzeczywistością.

Stosowana przez FED polityka ilościowego luzowania (quantitative easing) była jednym z narzędzi, które odegrały kluczową rolę w opanowaniu kryzysu finansowego z 2008 roku oraz minimalizowaniu jego negatywnego wpływu na realną gospodarkę. Niestety nadużywanie leków prowadzi najczęściej do uodpornienia organizmu na ich działanie i w konsekwencji pozostaje coraz mniej opcji leczenia. Dotyczy to także polityki ZIRP oraz NIRP (polityka zerowych stóp procentowych oraz negatywnych stóp procentowych), a także innych oprócz FED banków centralnych (szczególnie BoJ, ECB i SNB).

Dlaczego FED nie podniósł stóp procentowych na wrześniowym posiedzeniu? Być może dla niektórych argument o kilku gorszych od oczekiwań danych makroekonomicznych opublikowanych w ostatnim czasie jest wystarczający. Bardziej prawdopodobne wydaje się jednak, że FED stał się zakładnikiem swojej własnej polityki. Sekwencja zdarzeń była raczej taka, że najpierw słabsze dane zmieniły oczekiwania rynku, a FED bardziej obawiał się konsekwencji negatywnego zaskoczenia niż niespodziewanego załamania gospodarki w następstwie symbolicznej podwyżki stóp procentowych.

W chwili obecnej rynek szacuje prawdopodobieństwo podwyżki stóp procentowych w grudniu 2016 na około 60% i jeśli nie spadłoby ono znacząco w nadchodzących miesiącach, to taka podwyżka zapewne miałaby miejsce. Niestety wszystko na to wskazuje, że nie będzie to spokojny okres i możliwe są negatywne zaskoczenia, które wpłyną na oczekiwania rynku. Wśród nich można wymienić chociażby październikowe referendum w sprawie zatwierdzenia zmian w konstytucji we Włoszech, wybory prezydenckie w USA, coraz większe problemy Deutsche Banku, narastające problemy złych długów w sektorze bankowym m.in. we Włoszech.

FED pozostanie zapewne w obecnym trybie reakcji na oczekiwania rynku aż do momentu, gdy nie pojawi się ryzyko nadmiernego wzrostu inflacji. Oznacza to, że ścieżka normalizacji stóp procentowych w USA ulegać może dalszemu rozmyciu. Tymczasem obecne środowisko niskich stóp procentowych niesie ze sobą pewne ryzyka. Wiążą się one z powstawaniem tzw. „baniek spekulacyjnych”. Ich charakterystyka jest zwykle taka, że większość uczestników rynku ich nie dostrzega lub nie chce dostrzegać, tylko niektórzy przed nimi ostrzegają, a i tak długo nic się nie dzieje, zaś po fakcie niemal wszyscy twierdzą, że to było oczywiste. Najlepszym przykładem wspomnianego „po fakcie” był rok 2008.

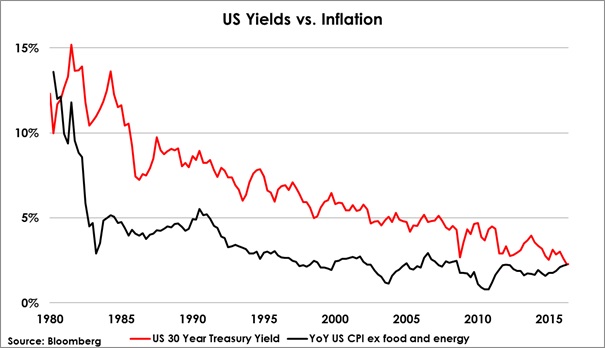

Dziś możemy obserwować już pewne niepokojące sygnały, co oczywiście nie oznacza, że nowy kryzys finansowy czai się tuż za rogiem. W sierpniu bieżącego roku doszło do bardzo rzadkiego zjawiska na rynku długoterminowych obligacji skarbowych w USA. Rentowność obligacji 30-to letnich spadła poniżej inflacji bazowej (inflacja z wyłączeniem cen żywności i energii). Po raz ostatni z podobnym zjawiskiem mieliśmy do czynienia ponad 30 lat temu, czyli u schyłku dekady wysokiej inflacji (wykres 1). Czy to oznacza, że ceny obligacji skarbowych są zbyt wysokie? Z całą pewnością masowe programy ilościowego luzowania wywarły ogromny wpływ na ceny obligacji, a ponieważ nie mają one precedensu w historii, ryzyko jest podwyższone. Tym bardziej, że w chwili obecnej w wielu przypadkach zakup 10-letnich obligacji skarbowych z zamiarem trzymania ich do wykupu wiąże się z ujemną stopą zwrotu (m.in. Japonia, Szwajcaria, Niemcy, Dania, Finlandia, Holandia).

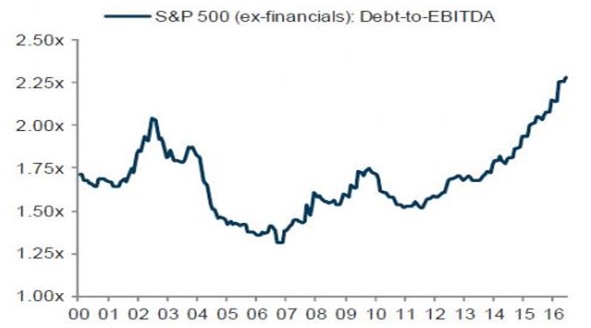

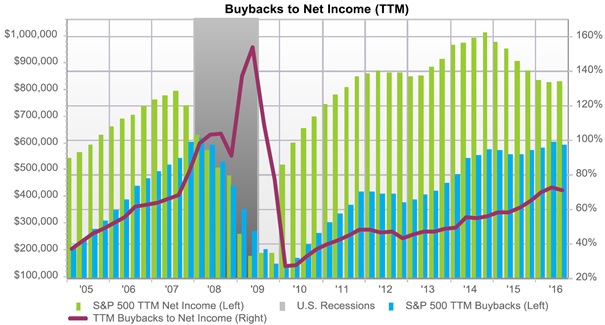

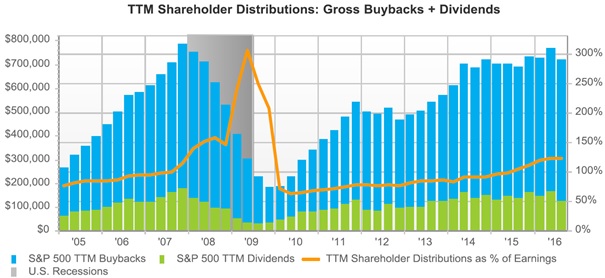

Jednym z głównych „zmartwień” FED-u jest niska dynamika inwestycji w sektorze prywatnym, pomimo niskich stóp procentowych, co teoretycznie powinno stanowić silne wsparcie dla tego typu przedsięwzięć. Zadłużenie przedsiębiorstw w USA rzeczywiście istotnie wzrasta i już znajduje się na poziomach najwyższych w obecnym stuleciu (wykres 2). Niestety zamiast inwestować firmy wolą oddawać pieniądze akcjonariuszom poprzez skup akcji własnych finansowany w dużej mierze ekstremalnie tanim długiem. W krótkim terminie skup akcji własnych wspiera ceny akcji na Wall Street, pomimo obniżających się już od 1,5 roku przychodów i zysków firm wchodzących w skład indeksu S&P500 (wykres 3 i 4). W nieco dłuższej perspektywie niepokojącym zjawiskiem jest jednak wzrost zadłużenia spółek w okresie relatywnie dobrej koniunktury, ponieważ w momencie nadejścia recesji wiele firm może mieć problemy z obsługą długu. Podobnymi problemami może skutkować wzrost stóp procentowych, co tym bardziej utrwali pozycję FED, jako zakładnika swojej własnej polityki i podejmowanych wcześniej decyzji.

Wykres 1: Rentowność 30 letnich obligacji skarbowych w USA na tle inflacji bazowej. Źródło: Bloomberg, otterwoodcapital.com

Wykres 2: Relacja długu do EBITDA dla spółek niefinansowych wchodzących w skład indeksu S&P500. Źródło: Haver Analytics, Thomson Reuters, Barclays Research.

Wykres 3: Wartość skupu akcji własnych na tle zysku netto spółek wchodzących w skład indeksu S&P500 (narastająco za ostatnie 12 miesięcy). Źródło FactSet.

Wykres 4: Wartość skupu akcji własnych i dywidend oraz ich relacja do zysku netto dla spółek wchodzących w skład indeksu S&P500 (narastająco za ostatnie 12 miesięcy). Źródło FactSet.

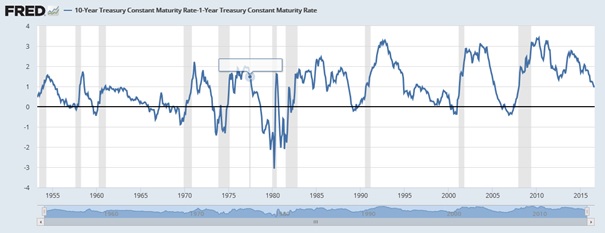

Wykres 5: Spread pomiędzy rentownością 10-letnich i rocznych obligacji skarbowych w USA. Źródło FRED.

W chwili obecnej światowa gospodarka zmaga się z niskim tempem wzrostu, a banki centralne wciąż podejmują próby jej ożywienia. Niestety efektywność polityki pieniężnej wydaje się być coraz mniejsza, a decyzje władz monetarnych coraz bardziej chaotyczne. Z całą pewnością wciąż nie można mówić o nadchodzącej recesji, chociażby ze względu na fakt, że wciąż nie wystąpiło jeszcze zjawisko inwersji stóp procentowych w USA, które cechuje 100% skuteczność w prognozowaniu recesji (wykres 5). Kryzys z całą pewnością kiedyś nadejdzie, a jego skutki mogą być równie bolesne jak w 2008 roku. Choć pojawiają się już pewne niepokojące zjawiska, które mogą stanowić potencjalne zarzewie takiego kryzysu finansowego, to jednak od jego eskalacji może nas dzielić jeszcze wiele miesięcy, a być może nawet kilka lat. Niezależnie od tego tegoroczna jesień obfitować będzie w czynniki ryzyka, które potencjalnie nie będą sprzyjać posiadaczom akcji. Ewentualną głębszą przecenę prawdopodobnie będzie można, jeszcze tym razem, potraktować jako okazję do kupna akcji w średnim terminie.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 143_2016_09_29 |