Bieżący komentarz rynkowy 66/2014

Na krajowym rynku akcji wciąż nie doszło do wyraźnego przełomu, a miniony tydzień przyniósł wręcz pogłębienie spadków na giełdzie warszawskiej. Nastroje inwestorów są coraz gorsze, do czego wydatnie przyczyniają się wydarzenia na Ukrainie oraz niepodzielnie panująca emerytalna „reformofobia”. Co dalej? Czy na horyzoncie widać czynniki, które mogą wyrwać rynek z otchłani marazmu?

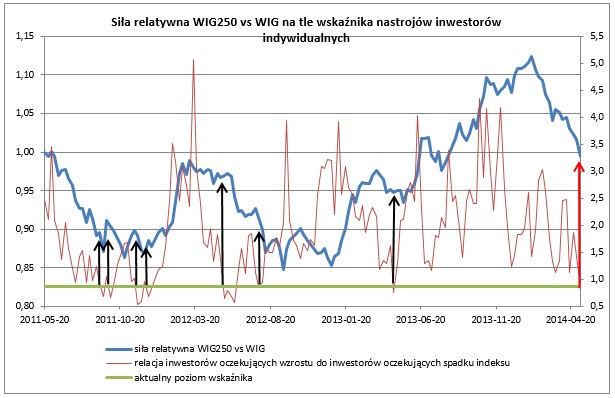

Trwająca od wielu tygodni słabość polskiego rynku akcji zebrała żniwo w postaci znaczącego pogorszenia nastrojów inwestorów. W cotygodniowym badaniu Stowarzyszenia Inwestorów Indywidualnych (SII) odsetek „niedźwiedzi” był większy niż odsetek „byków” po raz pierwszy od kwietnia 2013 roku. Paradoksalnie jest to jednak dobra wiadomość dla tych inwestorów, którzy w dalszym ciągu posiadają akcje, ponieważ wskaźniki sentymentu interpretuje się „kontrariańsko”, czyli skrajny optymizm powinien być powodem do pesymizmu i odwrotnie. Wytłumaczenie tej idei jest dość proste, skoro wszyscy są optymistami, to znaczy, że prawdopodobnie już kupili akcje, a skoro wszyscy je kupili, to kto ma je kupować teraz. Odwrotnie w przypadku panującego pesymizmu, skoro wszyscy są pesymistami, to znaczy, że zapewne pozbyli się już akcji, czyli podaż akcji w przyszłości powinna być ograniczona, a na rynku są spore zasoby gotówki, które potencjalnie mogą być wykorzystane do kupna akcji. Spróbujmy sprawdzić, jaka była wartość prognostyczna badania SII w przeszłości (wskaźnik jest publikowany od maja 2011 roku). W celu poprawy przejrzystości danych i płynących z nich wniosków, skonstruowaliśmy dodatkowy syntetyczny wskaźnik będący relacją odsetka inwestorów oczekujących wzrostu do odsetka osób oczekujących spadku indeksu. Tak obliczony wskaźnik osiągnął w minionym tygodniu poziom 0,8666 (wykres 1 – wskaźnik na tle indeksu WIG). Podobny poziom wskaźnik zanotował wcześniej w kwietniu 2013 roku, pod koniec lipca 2012 roku, w okresie druga połowa maja i początek czerwca 2012 roku oraz kilkakrotnie podczas „uklepywania” dołka po krachu w 2011 roku. Patrząc z perspektywy czasu każdy z tych momentów stanowił doskonałą okazję do kupna akcji w horyzoncie zarówno kilku tygodni, jak i kilku miesięcy oraz prawdopodobnie w znacznie dłuższym okresie. Czy podobnie będzie także tym razem? Być może, ale rynek z całą pewnością potrzebuje wyraźnego impulsu, aby przełamać obecną niemoc.

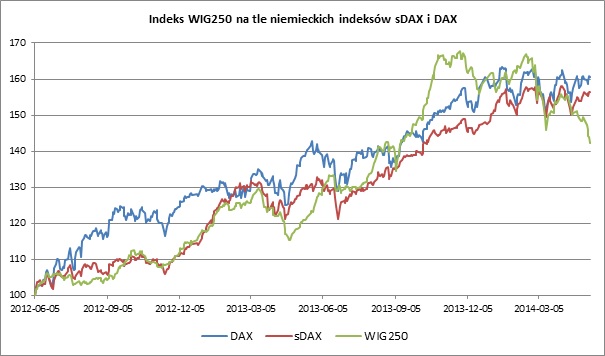

Kolejną nurtującą kwestią jest wyjątkowa słabość małych spółek. Jak obecne nastroje inwestorów indywidualnych mają się do tego problemu? Zwykle po okresach tak słabego sentymentu wśród inwestorów, któremu towarzyszyła utrzymująca się od co najmniej kilku tygodni wyraźna słabość „maluchów”, warto było postawić na ten segment rynku (wykres 2). Wyjątkiem była pierwsza faza wzrostu po osiągnięciu minimum w połowie 2012 roku. Słabość mniejszych spółek stała się udziałem nie tylko polskiego rynku akcji. Równie słabo, co polskie „maluchy” zachowują się ich amerykańskie odpowiedniki (indeks Russell 2000). Na tym tle zdecydowanie lepiej wyglądają małe spółki z Europy Zachodniej, a indeksy obejmujące tą grupę spółek w zasadzie znajdują się w podobnych konsolidacjach, jak indeksy „blue chipów”, czy indeksy szerokiego rynku. Najlepszym przykładem mogą być niemieckie indeksy DAX oraz sDAX, które od kilku miesięcy znajdują się w podobnych, bardzo „zdrowo” wyglądających konsolidacjach. Wybicie z tych konsolidacji oraz wyraźny ruch cen jest tylko kwestią czasu i z dużym prawdopodobieństwem można zakładać, że będzie to wybicie zgodne z kierunkiem obowiązującego dotychczas długoterminowego trendu wzrostowego (wykres 3). W tym miejscu warto zwrócić uwagę na fakt, że indeks WIG250 był zwykle dość silnie skorelowany z niemieckim odpowiednikiem (sDAX). Najbardziej znaczące odchylenia miały miejsce w kwietniu 2013 oraz na jesieni 2013 roku. W pierwszym przypadku znacznie słabszy był WIG250, zaś w drugim widoczna była wyraźna siła polskiego indeksu „maluchów”. W okresach następujących po tych wydarzeniach wszystko wracało do normy. Tym razem – podobnie, jak przed rokiem – widoczna jest wyraźna słabość polskich „maluchów”. Fundamentalnie nie widać powodów, dla których także w tym przypadku powrót do normy nie byłby możliwy. Jeśli tak, to ewentualne wybicie indeksu sDAX w górę z obecnej konsolidacji, powinno dać silny impuls wzrostowy dla WIG250. Podobnie może działać fakt, że amerykański Russell 2000 znalazł się w strefie silnego wsparcia, która potencjalnie może przyczynić się do poprawy nastawienia inwestorów do małych spółek na całym świecie.

Wykres 1: Indeks WIG na tle relacji inwestorów oczekujących wzrostu do inwestorów oczekujących spadku indeksu obliczonej na podstawie indeksu nastrojów inwestorów INI publikowanego przez Stowarzyszenia Inwestorów Indywidualnych. Źródło: obliczenia własne na podstawie danych stooq.com oraz sii.org.pl.

Wykres 2: Siła relatywna indeksu WIG250 vs WIG na tle relacji inwestorów oczekujących wzrostu do inwestorów oczekujących spadku indeksu obliczonej na podstawie indeksu nastrojów inwestorów INI publikowanego przez Stowarzyszenia Inwestorów Indywidualnych. Źródło: obliczenia własne na podstawie danych stooq.com oraz sii.org.pl.

Wykres 3: Indeks WIG250 na tle niemieckich indeksów sDAX i DAX od momentu rozpoczęcia hossy w 2012 roku (wszystkie indeksy zanotowały minima 5 czerwca 2012 roku).Wykresy znormalizowane przedstawiające rzeczywistą dynamikę poszczególnych indeksów od minimum. Źródło: obliczenia własne na podstawie danych stooq.com.

Reasumując, rynek akcji w Polsce wciąż jest na rozdrożu, a inwestorzy wyraźnie oczekują na impuls, który mógłby wyrwać giełdowe indeksy z marazmu. Takim impulsem może być zbliżający się moment podjęcia decyzji przez ECB dotyczącej rozpoczęcia programu skupu aktywów w strefie euro na wzór amerykańskiego QE. Prezes ECB, Mario Draghi podczas ubiegłotygodniowej konferencji prasowej wyraźnie zasygnalizował czerwcowe posiedzenie ECB, jako moment podjęcia takiej decyzji. Ma ona zostać podjęta po analizie najnowszych danych i projekcji gospodarczych.

Kupno akcji w chwili obecnej jest wciąż decyzją obarczoną podwyższonym ryzykiem, jednakże potencjalnie może ona przynieść ponadprzeciętną stopę zwrotu. Wiele wskazuje na to, że przełomowy moment dla krajowego rynku akcji jest już bardzo blisko. Dla inwestorów, którzy są skłonni podjąć takie ryzyko polecamy fundusze Eques Akcji oraz Eques Aktywnej Alokacji. Dla chcących przeczekać do wyjaśnienia sytuacji, najlepszą alternatywą będzie fundusz Eques Pieniężny, zaś dla tych, którzy nie akceptują zmienności typowej dla rynku akcji polecamy Eques Obligacji oraz Eques Pieniężny.

Do pobrania

| EQUES_Investment_TFI_SA_komentarz_rynkowy_66_2014_05-12 |