Bieżący komentarz rynkowy 85/2014

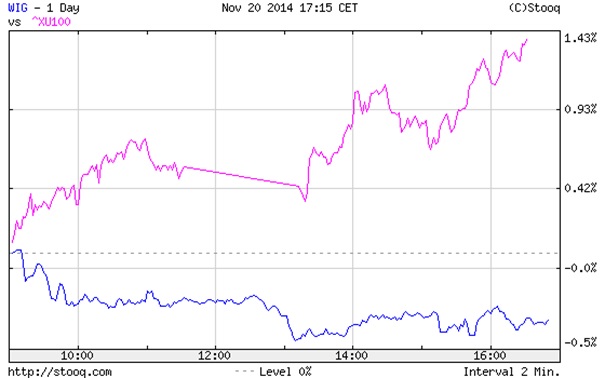

Rynki akcji na świecie zaczynają wyglądać coraz bardziej wzrostowo. W ślad za Wall Street, niezaprzeczalnym liderem wzrostów, podążają rynki w Europie Zachodniej, a decyzja PBoC w sprawie obniżki stóp procentowych w Chinach wybudziła z letargu także rynki wschodzące. W tyle pozostaje tylko giełda warszawska, głównie za sprawą urzędników z Bankowego Funduszu Gwarancyjnego, którzy postanowili wysłać pieniądze inwestorów z Warszawy nad Bosfor (wykres 1).

Jakie są przyczyny poprawy sytuacji na światowych rynkach akcji? Jeśli chodzi o Stany Zjednoczone, to odpowiedź jest bardzo prosta i można ująć ją jednym słowem: gospodarka. W przypadku reszty świata odpowiedź powinna być bardziej złożona, ale można pokusić się o syntezę. Problemy w Europie Zachodniej i na rynkach wschodzących są już dość powszechnie znane i w dużej mierze uwzględnione w wycenach. Inwestorzy zaczynają natomiast przywiązywać większą wagę do wysokiej płynności w światowym systemie finansowym za sprawą ekspansywnej polityki największych banków centralnych. W pewnym sensie i przy zachowaniu odpowiednich proporcji, można porównać obecną sytuację do 2009 roku, kiedy inwestorzy pod wpływem silnego impulsu monetarnego (QE) przystąpili do kupna akcji ignorując fatalne dane ekonomiczne. Tym razem rolę FED z 2009 roku przejmują inne banki centralne w tym m.in.: BoJ (niespodziewane zwiększenie skali QE w Japonii), PBoC (obniżka stóp procentowych w Chinach) oraz EBC (Mario Draghi kolejny raz zasugerował wzdrożenie QE na wzór amerykański).

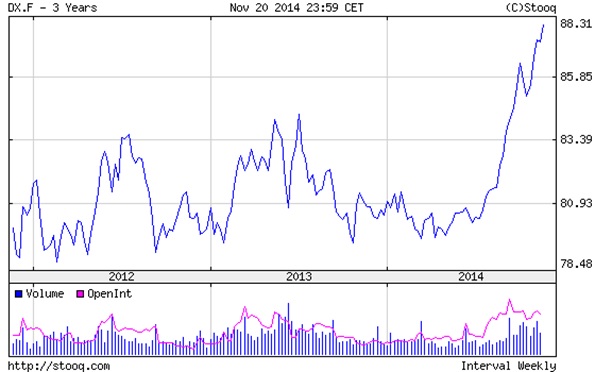

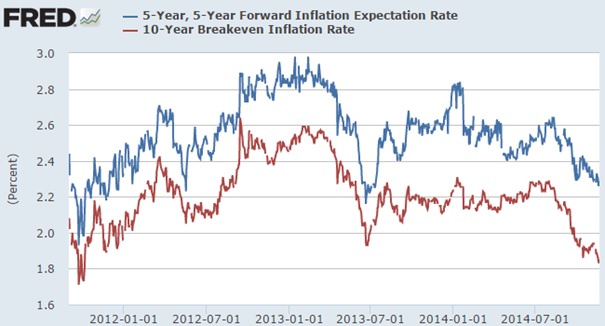

Z drugiej strony ekspansywna polityka banków centralnych niemal na całym świecie powoduje, że FED jest w swoich działaniach, zmierzających do normalizacji polityki pieniężnej, całkowicie osamotniony. Już dziś główna stopa procentowa w USA powinna wynosić 1,5% bazując na tzw. regule Taylora (opiera się ona na trzech filarach: porównanie aktualnej inflacji z celem inflacyjnym, porównanie aktualnego zatrudnienia z pełnym poziomem zatrudnieniem oraz realnej stopie procentowej odpowiadającej stanowi pełnego zatrudnienia). Amerykańska gospodarka jest w na tyle dobrej kondycji, że stopa procentowa na poziomie 1,5% raczej nie stanowiłaby obecnie nadmiernego wyzwania dla systemu bankowego, przedsiębiorstw, czy kredytobiorców. Dlaczego w tej sytuacji coraz więcej prognoz sugeruje, że pierwsza podwyżka w USA nastąpi później niż dotychczas oczekiwano? Rozbieżność w polityce FED vs reszta banków centralnych na świecie powoduje umocnienie USD (wykres 2), co w rzeczywistości oznacza „import" presji deflacyjnej do USA (wykres 3). Dodatkowo spadek cen surowców powoduje, że niska inflacja przestaje być traktowana jako krótkoterminowy fenomen, ale staje się czymś zupełnie naturalnym. Efektem tego będzie prawdopodobnie przywiązanie, w ramach dualnego mandatu FED, większej wagi do inflacji i oczekiwań inflacyjnych, a nie do stopy bezrobocia. Innymi słowy, bez względu na to, jak bardzo spadnie stopa bezrobocia, FED nie może pozwolić sobie na wzrost stóp procentowych, ponieważ ryzykowałby dalsze umocnienie USD i wzrost presji na spadek cen. Amerykański bank centralny może w tej sytuacji wstrzymać się z normalizacją polityki pieniężnej do czasu poprawy sytuacji gospodarczej na świecie, w tym zwłaszcza w Unii Europejskiej. Skutkiem tego jedna z dyżurnych „zmór" inwestorów w postaci zacieśniania polityki monetarnej w USA wydaje się straszyć coraz słabiej.

Wykres 1: Porównanie zachowania indeksu WIG (niebieska linia) z indeksem giełdy tureckiej ISE100 w dniu ogłoszenia decyzji o zaskakująco dużym wzroście stawek opłat, jakie począwszy od 2015 roku będą ponosić banki na rzecz Bankowego Funduszu Gwarancyjnego. Źródło: stooq.com.

Wykres 2: USD Index Futures (Indeks dolara wobec koszyka 6 walut EUR, JPY, GBP, CAD, SEK, CHF). Źródło: stooq.com.

Wykres 3: Długoterminowe oczekiwania inflacyjne w USA. Źródło: FRED – Federal Reserve Economic Data.

Reasumując otoczenie płynnościowe na świecie w najbliższych miesiącach będzie sprzyjające dla rynków akcji. Czy skorzysta na tym także giełda warszawska? Sektor bankowy, to największy sektor na GPW, a jego udział wynosi obecnie ponad 37% w WIG20 oraz ponad 28% w indeksie WIG. Trudno wyobrazić sobie giełdowe wzrosty przy spadających cenach akcji banków. Tymczasem sektor ma za sobą fatalną passę, której kulminacja nastąpiła w miniony czwartek za sprawą decyzji o niespodziewanie dużym wzroście opłat, jakie od 2015 roku będą ponosić banki na rzecz Bankowego Funduszu Gwarancyjnego. Wydaje się, że w chwili obecnej wszystkie złe informacje są już w cenach akcji banków, a przynajmniej trudno wyobrazić sobie kolejną „plagę", która mogłaby jeszcze spaść na ten sektor. W tej sytuacji podtrzymujemy opinię, że warto rozważyć inwestycję w fundusze inwestujące w akcje, a więc EQUES Akcji oraz EQUES Aktywnej Alokacji. Fundusze te niezmiennie stanowią dobrą alternatywę dla inwestorów o większej skłonności do ryzyka, bądź preferujących metodę systematycznego inwestowania. Dla tych, którzy nie akceptują zmienności typowej dla rynku akcji, bardziej odpowiednie będą EQUES Obligacji oraz EQUES Pieniężny.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 85_2014_11_25 |