Eskalacja konfliktu handlowego

Za oceanem powoli zbliżamy się do końca sezonu publikacji wyników kwartalnych. Bilans jest korzystny, bo na 90% spółek, które zdążyły przedstawić swój raport inwestorom, aż 3/4 było źródłem pozytywnych zaskoczeń. Dynamika zsumowanych wyników netto kształtuje się na nieznacznie negatywnym poziomie w ujęciu rocznym, choć powyżej oczekiwań analityków (-0,5% vs -4,0%). Niemniej poprzednie kwartały przyzwyczaiły rynek do wysokich pozytywnych dynamik, co w przeważającym stopniu wsparte było reformą podatkową przeprowadzoną przez Donalda Trumpa. Ta utraciła swój efekt w tym roku a warunki rynkowe, w tym przede wszystkich trwający spór handlowy na linii USA-Chiny, nie stwarzają korzystnego otoczenia biznesowego.

Ostatnie dni to kolejna odsłona amerykańsko-chińskiej wojny handlowej. Amerykanie zdecydowali się podnieść cła (z 10 do 25%) na chińskie produkty warte 200 mld $. W odpowiedzi strona chińska zwiększyła barierę importową z 20 na 25% na produkty amerykańskie o wartości 60 mld $.

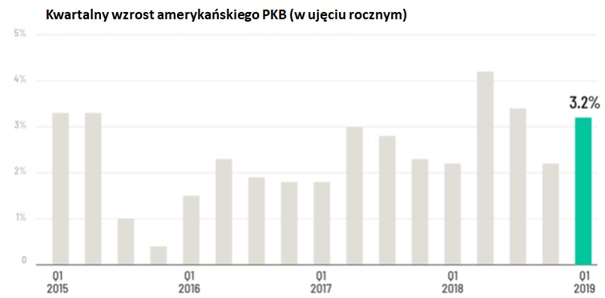

Kolejna odsłona konfliktu przyniosła spadki na amerykańskiej giełdzie. Inwestorzy zostali zaskoczeni rozwojem wydarzeń, gdzie jeszcze kilka dni wcześniej wydawało się ze sprawy idą w dobrą stronę, a koniec konfliktu jest coraz bliżej. Zaburzenia w handlu dotknęły już amerykańską gospodarkę, co widać „jak na dłoni” w danych makroekonomicznych dot. PKB za 1 kwartał.

Źródło: US Bureau of Economic Analysis, CNN

Źródło: US Bureau of Economic Analysis, CNN

Bardzo dobry na pierwszy rzut oka wzrost wsparty był w dużej mierze wzrostem zapasów (aż 0,7 pp). To efekt ostrożnościowej polityki firm, które zabezpieczały się, zawczasu kupując importowane towary w oczekiwaniu na ewentualną podwyżkę cen. Bez tego efektu dynamika PKB zbliżona byłaby do średniej notowanej na przestrzeni ostatnich 3 lat (tj. ok 2-2,5%) – co i tak oznaczałoby dość solidny wzrost. Efekt zapasów w połączeniu z nowowprowadzonymi barierami handlowymi może odbić się negatywnie na tempie wzrostu w kolejnych kwartałach. Wzrost cen importowanych produktów to zła informacja dla konsumentów, których wydatki stanowią aż 70% PKB. Ponadto wiele amerykańskich firm dużą część swojej sprzedaży lokuje w Chinach. Jest to niezwykle istotny rynek dla tak znanych marek jak Nvidia (56% sprzedaży), Intel (40%), czy Apple (22%).

Pesymistyczne prognozy analityków dot. wyników amerykańskich spółek za 1 kwartał nie sprawdziły się, obniżka zysku na akcję była jedynie kosmetyczna w porównaniu z przewidywanym ok 4% spadkiem. W całym roku rynek spodziewa się niewielkiego wzrostu, ale trudno powiedzieć czy nowy rozdział potyczki na linii USA-Chiny nie przekreśli takiego scenariusza.

Przez ostatnie 10 lat zysk na akcję spółek z indeksu S&P500 rósł co roku średnio o ok 10%. W tym czasie wycena indeksu zwiększyła się ponad 4-krotnie, co daje średni roczny wzrost ok 16%. Inwestorzy cenią więc sobie obecnie każdy dolar wygenerowanego przez spółki zysku o 60% bardziej niż jeszcze dekadę temu. I nie ma się co dziwić – w tym czasie rentowności amerykańskich długich obligacji skarbowych spadły o połowę (z 6 do 3%). Względna atrakcyjność tych dwóch alternatywnych klas aktywów utrzymała się. Zarówno obecnie, jak i 10 lat temu stopa dochodowości akcji (odwrotność wskaźnika C/Z) kształtuje się na poziomie wyższym o ok 3 pp niż rentowności 10-letnich obligacji. Świadczy to o wciąż dość atrakcyjnych poziomach wycen spółek za oceanem – pod warunkiem wszakże, że rentowności obligacji mocno nie wzrosną, a wojna handlowa pomiędzy USA a Chinami nie eskaluje i nie „rozleje się” na pozostałe znaczące gospodarki, co odbiło by się negatywnie na wynikach spółek.

Zbliżające się wybory prezydenckie w USA powinny jednak studzić zapał prezydenta Trumpa w podsycaniu trwającego konfliktu.

Michał Zasadzki

Do pobrania

| Komentarz_rynkowy_2019_05_20 |