Komentarz rynkowy - styczeń

Początek nowego roku upłynął pod znakiem wzrostów światowych indeksów, którym w pierwszej połowie miesiąca nie przeszkodziły nawet historyczne protesty w Waszyngtonie. Dobre nastroje nie utrzymywały się jednak długo, a ostatni tydzień stycznia był najsłabszym takim okresem od października 2020 roku. W dalszym ciągu podtrzymujemy zdanie, iż w bieżącym kwartale kontynuacja korekty jest prawdopodobna. Punktem zapalnym mogą być np. dalsze opóźnienia w dostawach producentów szczepionek, czy południowoafrykańska mutacja SARS-CoV-2, która stale rozprzestrzenia się po świecie. Nowy wariant mutacji został co prawda wykryty już w październiku ubiegłego roku, ale od tego czasu zdołał już dotrzeć do kilkunastu państw w tym: Wielkiej Brytanii, Francji czy Niemiec. Mutacja nie jest bardziej śmiertelna, ale jest o 50% bardziej zaraźliwa od dominującego szczepu SARS-CoV-2. Inwestorzy są zaniepokojeni pierwszymi wynikami badań, które sugerują niższą skuteczność szczepionek względem nowego zagrożenia.

Opublikowane przed kilkoma dniami wstępne wyniki koncernu Moderna sugerują, że odpowiedź immunologiczna nie jest silna i długotrwała, w następstwie inwestorzy czekają na wyniki skuteczności Pfizer’a. Swoją skutecznością rozczarowały również: koncern J&J, który wykazał jedynie 66% efektywności na najbardziej popularny szczep wirusa i Novavax, który dowiódł 89% skuteczności. Obie firmy w sobotnim oświadczeniu poinformowały, że nowy wariant koronawirusa osłabia działanie szczepionek i ich skuteczność spada do 50% (Novavax) i 57% (J&J).

Reddit atakuje fundusze hedgingowe

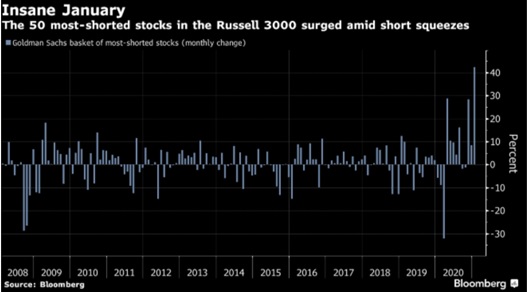

Podsumowując ubiegły miesiąc nie można pominąć bezprecedensowego ataku inwestorów indywidualnych, organizujących się na Reddit, na krótkie pozycje wielkich funduszy hedgingowych. Masowe kupowanie akcji doprowadziło do tzw. „wyciskania shortów” i dużej zmienności na akcjach kilku firm, a pośrednio dotarły także do Polski. Rodzimy CD Projekt z kilkuprocentowym udziałem pozycji krótkich wystrzelił w końcówce stycznia o blisko 50%.

Po pierwsze, by zrozumieć jak inwestowały fundusze hedgingowe, należy szerzej wyjaśnić czym jest tzw. „naked short selling” – a więc nielegalna praktyka polegająca na krótkiej sprzedaży bez uprzedniego pożyczenia składnika aktywów od innego inwestora lub zapewnienia, że można go pożyczyć. Nielegalna, bo odpowiednie regulacje zostały wprowadzone po kryzysie w 2008 roku przez SEC. Fundusze hedgingowe potrafiły jednak te przepisy obejść, wykorzystując m.in. tzw. syntetyczne opcje call, które nie są wliczane do sumy akcji free float[1], czego dowodzi pozycja krótka szacowana na blisko 130% dostępnych akcji (free float) firmy Gamestop.

Dlaczego właśnie Gamestop został celem numer jeden milionów inwestorów z Reddit? Nie jest to przypadkowy wybór i genezą mogły być ruchy słynnego M. Burry’ego, którego pozycja krótka założona przed wielkim kryzysem została zekranizowana w 2010 roku w filmie „Big Short”. Słynny inwestor od dawna domagał się zmian w spółce, a każdy ruch idola śledzony jest przez Reddit. W grudniu wydarzenia przyspieszyły, spółka opublikowała lepsze od oczekiwań wyniki za 3Q, a następnie w styczniu w akcjonariacie ujawnił się inny znany inwestor Ryan Cohen. Doprowadziło to do wzrostów i szybko przerodziło się w zmowę w celu tzw. short squeeza – czyli lawinowego zamykania krókich pozycji przez fundusze hedgingowe, a więc dokupywaniu akcji, a to generowało dalsze wzrosty.

Dalszy rozwój wydarzeń jest trudny do przewidzenia. Platformy transakcyjne w pewnym momencie postanowiły zablokować możliwość kupowania akcji, co doprowadziło do olbrzymich kontrowersji i późniejszego wsparcia inwestorów indywidualnych przez polityków. Z całą pewnością doświadczamy olbrzymiej manipulacji rynkowej, a winni są zarówno inwestorzy instytucjonalni jak i indywidualni, którzy wykorzystują nielegalne praktyki tych pierwszych. Naszym zdaniem pomoc „wielkim funduszom z Wall Street” nie jest najbardziej prawdopodobną opcją, szczególnie w trudnych czasach epidemii. Efekty regulacyjne ze strony SEC są naszym zdaniem nieuniknione, a inwestorzy indywidualni w długim terminie są skazani na przegraną, choć wygrali partyzancką bitwę o Gamestop.

Kombinacja ujemnych realnych stóp procentowych oraz bardzo wysokie oszczędności gospodarstw domowych podczas stopniowego odbijania gospodarek na całym świecie stworzyły środowisko sprzyjające powstawaniu spekulacyjnych bąbli, a portale i platformy tradingowe wsparte nowymi technologiami przyspieszają ten proces. Nie wydaje nam się, żeby zbyt wysokie wyceny na kilku spółkach wywróciły hossę i gospodarkę w USA, jednak lepiej żeby saga „short squeeze-ów” na tym się skończyła.

Na co czekamy w najbliższym miesiącu?

- Koronawirus – ryzyko przedłużenia obostrzeń w Polsce do końca lutego, dane dotyczące skuteczności szczepionki Pfeizer na mutację z RPA.

- Dalszy ciąg trwającego sezonu wynikowego w USA.

- Najnowsze odczyty makroekonomiczne, w szczególności dot. inflacji.

- Szczepienia – ilość zaszczepionych na 1 mln obywateli. Problemy z dystrybucją szczepionki. Zatwierdzanie szczepionek kolejnych producentów.

Do pobrania

| Komentarz_rynkowy_2021_02_04 |